一、行情回顾

2015年二季度,鸡蛋期货于4月初的一番急跌之后,展开了为期一个月左右的稳步上移攻势。五一之后,随着集中性需求减弱,鸡蛋转入震荡下行通道,一直到端午节前,跌势才有所放缓。供给上量而节日需求不旺,是此轮持续近两个月下滑的主要原因。目前现货尚无利好消息出现,盘面以技术性调整为主。

二、当前基本面分析

(一)、蛋品市场

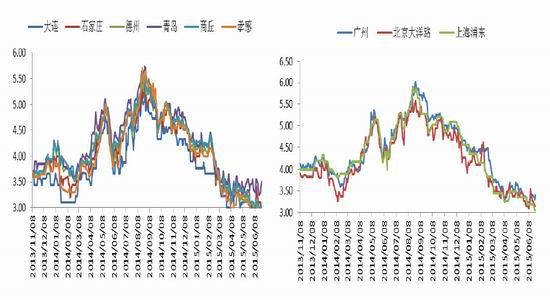

4月份以来,各地蛋价持续回落。清明、五一以及端午等大小节日均不奏效,往年火热的备货景象在今年显得格外冷清。截至6月25日,所监测的全国主产区鸡蛋均价为3.07元/斤,较3月同期的3.33元/斤下降了0.26元/斤,较去年同期的4.31元/斤下降了1.24元/斤或28.77%;全国主销区鸡蛋均价为3.20元/斤,较3月同期的3.53元/斤下降了0.33元/斤,较去年同期的4.62元/斤下降了1.42元/斤或30.74%。

端午节已过,全国各类院校暑期也将来临,鸡蛋的集中性需求将较前期有所回落。今年的中秋节在9月27日,在中秋备货前的这一段时期,暂无节日因素可以炒作。不过值得注意的是,三季度为我国高温季节,炎热天气将令蛋鸡产蛋率下降,或将为蛋价带来支撑。

图1: 2013~2015年主要产区鸡蛋每日平均价(元/斤) 图2: 2013~2015年主要销区鸡蛋每日平均价(元/斤)

资料来源:WIND资讯银河期货研发中心

(二)、蛋鸡养殖

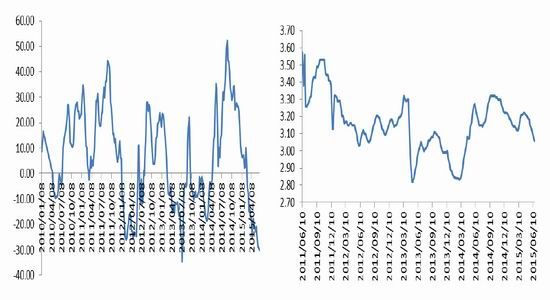

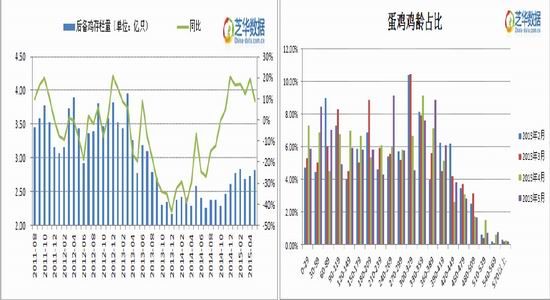

整个二季度,规模蛋鸡养殖均处于深度亏损当中,且6月以来,亏损程度进一步加深。截至6月19日当周,蛋鸡养殖利润为-30.09元/羽,较前一周跌0.60元/羽,较3月同期跌16.51元/羽,较去年同期跌36.69元/羽;蛋鸡配合料为3.05元/公斤,较前一周跌0.01元/公斤,较3月同期跌0.03元/公斤,较去年同期跌0.08元/公斤;蛋鸡苗为3.06元/羽,较前一周跌0.01元/羽,较3月同期跌0.13元/羽,较去年同期跌0.13元/羽;鸡蛋市场零售价 为6.85元/公斤,较前一周跌0.12元/公斤,较3月同期跌0.71元/公斤,较去年同期跌1.85元/公斤;鸡蛋棚前批发价为6.18元/公斤,较前一周跌0.01元/公斤,较3月同期跌0.77元/公斤,较去年同期跌2.05元/公斤;淘汰鸡主产区平均价为7.87元/公斤,较前一周跌0.19元/公斤,较3月同期跌2.68元/公斤,较去年同期跌1.96元/公斤。根据芝华数据对全国超过2000个养殖户的蛋鸡存栏数据的统计监测,2015年5月全国在产蛋鸡存栏环比增加2.62%,同比减少5.04%,至11.23亿只;后备鸡存栏环比增加3.18%,同比增加9.03%;育雏鸡补栏环比增加6.1%,同比增加19.54%,因前期养殖户空栏量大,且春季为补苗旺季,养殖户订苗量较大。

从鸡龄结构上看,2015年5月份鸡龄结构处于较为健康的状态。其中,后备鸡鸡龄占比为26.23%,环比小幅增加0.8%;开产中的蛋鸡鸡龄占比为67.6%,环比增加0.2%;450天以上的即将淘汰的蛋鸡鸡龄占比为6.17%,环比减少1.01%,其中510-540天占比减少明显,受蛋价低迷影响,养殖户淘汰意愿有所增加。

总体来看,后市可淘蛋鸡占比依然较少,新增开产量将陆续增加,鸡蛋供应也将维持充足状态。

图3: 蛋鸡养殖利润(元/羽) 图4: 蛋鸡苗价格(元/羽)

资料来源:WIND资讯银河期货研发中心

图5: 后备鸡存栏量(单位:亿只) 图6: 蛋鸡鸡龄占比

资料来源:芝华数据

(三)、饲料市场

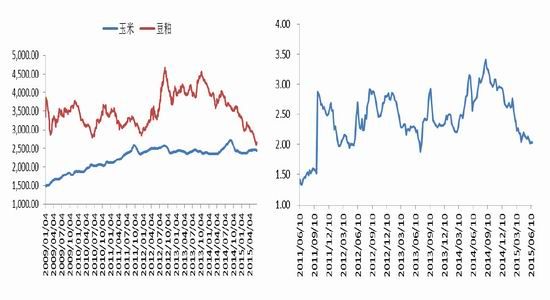

玉米(2304, -42.00, -1.79%):目前市场看空氛围较为浓厚。产区部分基层贸易商手中仍有部分余粮,近期出货意愿增强,西北粮源也在持续供应市场,国家临储库存仍然面临出库压力,而下游需求却持续低迷,压制玉米价格偏弱运行。

近期国内生猪养殖市场持续走强。数据显示,目前自繁自养头均盈利超出150元,外购仔猪头均盈利在200元附近,均为近3年来的较高水平。不过,养殖户补栏水平仍处于低位,存栏率偏低,饲料终端需求仍不旺,且销区大部分饲料企业库存较为充足,采购原料积极性不高。此外,进口玉米及相关替代品仍继续大幅挤占国产玉米市场份额。在基本面利空的情况下,短期国内玉米或将维持弱势。

有消息称,国储可能将玉米收购价格下调约10%,也可能向南方销区的饲料加工商提供铁路运输补贴,政策

传闻给国内玉米市场带来利空气氛。后期继续关注政策面的指引及供需面变化。

豆粕(2559, -56.00, -2.14%):据天下粮仓调查显示,2015年6月份国内各港口进口大豆(4228, -42.00, -0.98%)预报到港138船853.6万吨,7月份预估800万吨,8月份预估650万吨,9月份预估550万吨。未来几个月大豆到港依旧较大。5月中旬以来,随着大豆到港加快,油厂压榨利润尚可,油厂开机率较4月份的40%左右快速提升至50%以上,并一直维持在此水平。截至6月19日当周,油厂开机率为54.33%,后期原料充足或令开机率维持高位水平。

截止6月21日,国内沿海主要地区油厂豆粕总库存量70.76万吨,较前一周的59.715万吨增加18.49%,较去年同期的100.03万吨下降29.26%,又涨回到3月末水平。若后期开机率保持在超高水平,油厂豆粕库存将继续回升。

图7: 玉米、豆粕现货价(元/吨) 图8: 蛋料比

资料来源:WIND资讯银河期货研发中心

三、后市展望

短期鸡蛋基本面或延续疲弱格局,端午节表现逊色,不禁让人担忧中秋的需求。历年来,中秋节左右,蛋价均会迎来年内的高峰,今年的中秋在9月27日,临近十一,日期相对靠后或对1601合约较为有利。三季度高温天气不利于蛋鸡生长,供给受影响或给疲弱的蛋市带来希望。盘面上,1509合约震荡区间暂看4000-4500元,1601合约震荡区间暂看4000-4350元。中长期来看,若蛋价低迷持续影响养殖利润,势必会降低秋季补栏的热情,远月合约中线多单可待调整后分批介入。

(银河证券)